住宅ローンの借入可能額は、融資を受ける人の年収や属性のみで決まるわけではなく、物件の「担保評価」にも影響を受けます。担保評価とは、物件に融資額に見合った価値があるかどうかを評価することを指します。同じ築年数、同じ構造であっても、金融機関によって担保評価には差が生じることも少なくありません。

そこで本記事では、ホームローンドクターの淡河範明(おごう のりあき)が、中古住宅の担保評価の方法や金融機関を選ぶときの注意点などについて解説します。

1. 中古住宅の借入可能額はどう決まる?

金融機関は、住宅ローンの審査で次の3つの点を見ると言われています。融資の可否や借入可能額も、主に次の3つの要素で決まります。

個人の属性

住宅ローンを借り入れる人の「属性」は、主に融資の可否に影響します。属性とは、次のようなことを指します。

- 年齢

- 職業

- 年収

- 勤続年数

- 契約形態(正社員や契約社員など)

「勤続1年以下は厳しい」「正社員でなければ難しい」とよく言われますが、これは間違いではないものの、金融機関ごとに基準は異なるため同じ条件であっても融資の可否や借入可能額は変わってきます。

近年は雇用形態が多様化していることもあり、たとえ正社員でなかったとしても融資可能な金融機関が増えてきました。ただ、依然としてフリーランスや個人事業主は審査が厳しい傾向にあります。

返済計画

借入可能額ということで言えば、主に見られるのは「返済計画」です。つまり、返済できるかどうか。金融機関が返済計画を見るときには「返済負担率」という年収に対する年間返済額の割合(年間返済額÷年収を%で表したもの)で判断します。

返済負担率の上限を公開している金融機関もあります。たとえば「フラット35」でおなじみの住宅金融支援機構の総返済負担率基準は、以下の通りです。

| 年収 | 400万円未満 | 400万円以上 |

|---|---|---|

| 基準 | 30%以下 | 35%以下 |

返済負担率の基準を公開している金融機関はそう多くありませんが、30〜35%が多く、25%や40%としている金融機関も見られます。同じ年収、同じ返済負担率であっても、債務者の年齢によって借入可能額は変わってきます。これは、年齢によって返済する期間が変わってくるためです。

<資金計画についてもっと詳しく>

中古住宅購入の資金計画。タイミングや立て方をお金の専門家が伝授!物件の担保評価

融資判断のイメージとして、まず「個人の属性」で「融資の可否」が決まり、「返済計画」で「借入可能額」が決まります。そして「物件の担保評価」は「大枠」という位置づけになります。これを超えて融資することはできないというラインです。

たとえば、個人の属性的に融資はOK、年収や物件価格、その他の借り入れなどの状況から5,000万円まで融資できるとしても、担保評価が4,000万円の場合は4,000万円が借入可能額となります。

新築住宅は取引価格が担保評価となることが多いですが、中古住宅は金融機関が独自に評価するため、個人の属性や返済計画が申し分なかったとしても、購入金額の全額をカバーするフルローンや希望額が組めないこともあります。

2. 担保評価とは? 物件の評価はどう行われるの?

不動産は「一物五価」と言われているように評価方法は一つではなく、担保評価も物件種別や金融機関、市況などによって異なります。

不動産の評価方法は3つに大別される

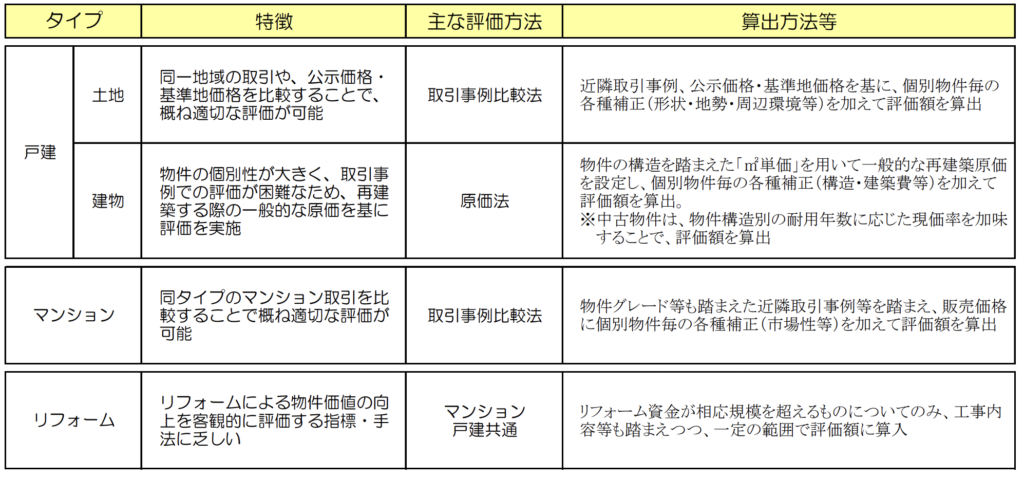

不動産の評価方法は主に3つです。1つは「取引事例比較法」。周辺の類似した条件の物件がどれくらいの価格で取引されているかという事例を比較して評価する方法で、主に土地やマンションの評価に用いられます。

2つ目は「原価法」です。建物を建てるのにどれだけの原価がかかり、どの程度、償却しているかで評価する方法ですので、主に戸建ての建物部分の評価に用いられます。

そして3つ目が、物件のもつ収益性から評価する「収益還元法」です。これは主に賃貸住宅などの収益物件の評価に用いられます。

基本的に土地と建物は別に評価する

建物と土地は、基本的には別々に評価されます。建物は経年によって価値が落ちるため原価法で、土地は地価の変動はあっても経年劣化するものではないことから取引事例比較法で評価されるのが一般的です。

しかし、マンションは土地と建物を分けて考えることが難しいため、自己居住用のマンションは取引事例比較法で評価されるのが一般的です。参考にする取引事例は建物と土地の価格の合算のため、分けて考えられないということもあります。

図1:住宅ローンの担保評価の概要

担保評価は金融機関によって異なる

評価額は評価方法によっても変わってきます。たとえば、今のようにインフレが進んでいるときは、原価法で評価すると評価額は高くなる傾向にありますが、取引数が少なく、過疎化しているようなエリアでは取引事例比較法で評価すると評価額は低くなります。

金融機関は、特定の方法で評価するのではなく、経済状況や市況などを見て評価方法を混ぜて算定します。また、金融機関の意向や都合にも少なからず影響を受けます。融資したい物件に対しては当然ながら積極的になりますし、評価する時点で金融機関の店舗の収益が少し足りないという状況であれば、少々評価が甘くなることもあります。

審査時に物件を見に行く金融機関もあると聞きます。一方、机上だけで評価したり、鑑定会社に評価を委託したりしている金融機関もあります。こうした評価方法の違いから、金融機関によって担保評価に差が生じるのです。

評価の「ベース」は存在する

金融機関によって評価方法は異なるものの、土地であれば路線価の7割程度といった評価の「ベース」は存在します。路線価は毎年改定されますが、市場価格が反映されるまでには一定の時間がかかり、時価との乖離もあるため、ベースをもとに取引事例比較法のエッセンスを加えることもあります。

<キーワード・用語集>

路線価3. 担保評価に影響する物件の要素は?

建物の構造や築年数、立地などは従来から担保評価に影響すると言われています。加えて、今後はリフォーム状況や自然災害リスク、マンションの管理状態なども担保評価に少なからず影響していくことになるでしょう。

構造・築年数・立地

原価法で評価される場合、原価に加え、建物の構造や築年数で評価額が決まります。しかし、先の通り、担保評価は一つの評価方法で決まるわけではありません。

木造住宅の耐用年数は22年ですが、築20年だったらほぼ担保価値がないかというと、必ずしもそうではありません。

同じ構造、同じ築年数だとしても、東京23区の駅から5分の場所にある戸建てと田舎の山奥にある戸建てでは、評価は全く異なります。そういう意味では、立地や需要も大きく担保評価に影響します。立地や需要の評価こそ、金融機関のさじ加減一つで大きく変わってくると言えるでしょう。

「自然災害リスク」は担保評価に影響するの?

近年は、災害リスクが担保評価に影響しやすくなっている印象があります。阪神淡路大震災以降、ハザードマップがつくられるようになりましたが、私が銀行員をしていた2000年頃までは、銀行実務ではそれらを考慮した評価をしていませんでした。

しかし、昨今では自然災害が明らかに多発化・激甚化しており、火災保険や地震保険の保険料に影響するようになっています。特にハザードマップの通称「レッドゾーン」と言われる土砂特別警戒区域は、融資で不利になると考えておきましょう。

<ハザードマップについてもっと詳しく>

災害に遭いにくい住宅の選び方・備え方は?国土交通省が「ハザードマップ」をリニューアル<火災保険・地震保険についてもっと詳しく>

火災保険料率の改定でさらに保険料が高くなる!?値上げの背景や住宅購入への影響を専門家が解説リフォームの評価は金融機関によって大きく異なる

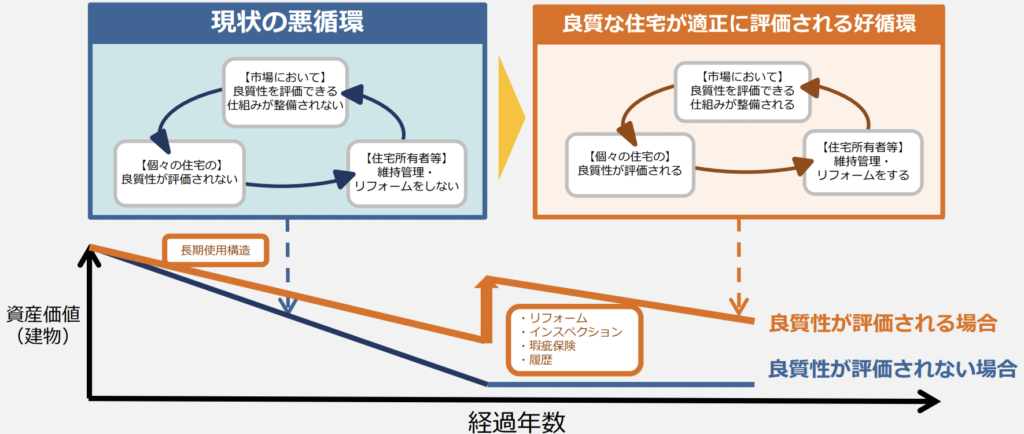

リフォームの実施状況が担保評価に影響を与えるかどうかについては、現在、過渡期にあります。具体的に言えば、リフォームやリノベーションを評価してもらいやすい金融機関とそうではない金融機関がある状況です。メガバンクの中でもこの傾向は分かれます。

評価しない金融機関は、バリューアップのリフォームであっても評価しません。つまり、そうした金融機関においては、省エネ性能や耐震性を向上させるといったリフォームでも、個人の趣味趣向に合わせてデザインを一新するようなリフォームでも評価には関係しないということです。

現在の住宅市場は良質な住宅が適正に評価されないことが課題だと思います。住宅の価値を上げるリフォーム・リノベーション・検査・保険などが適正に評価されることが、良質な住宅のストック形成や流通に求められているのではないでしょうか。

<リフォーム×住宅ローンについてもっと詳しく>

リフォームの有無で変わる、住宅ローンの金融機関。中古住宅購入時のローン選びで注意しておくべき点とは?図2:現状の課題と方向性

担保評価の「これから」

近年は「マンションは管理を買え」と言われるほどマンションの管理状態が重視されていますが、担保評価においては評価する術がまだないというのが現状です。ただ昨今では「マンション管理をよくしていこう」「リフォーム・リノベーションによって既存住宅の性能を向上しよう」と業界や国が推進していることもあって、将来的にはこうしたことが担保評価に少なからず影響するようになると思います。

シニア向けのリバースモーゲージやリフォームローンなどの登場により、金融機関に「適性評価」が求められるようになってきました。こうした変化も、住宅ローンの担保評価が変わっていく兆しの一つと言えるのではないでしょうか。

4. 金融機関によって担保評価額に1,000万円以上の差が! 実際の融資審査事例

ここまでご紹介した通り、金融機関によって担保評価は大きく異なる可能性があります。実際に、数百万円や1,000万円以上の差額が生じた事例も少なくありません。

6,000万円で審査を出したところ「4,500万円が限度」

1,500万円ほど評価に差があった事例もあります。東京都下の築30年程度の中古マンションという築古ではありましたが、新耐震基準で駅から歩ける距離のマンションでした。

<キーワード・用語集>

新耐震基準購入金額は、6,000万円。最初に審査に出した信託銀行からは「4,500万円が限度」と言われ、私も買主さんも資金が足りないと真っ青になりました。しかし、この後、地方銀行に審査を出したところ、満額の6,000万円を融資してもらえることに。たしかに周辺の物件と比べて数百万円程度、割高な物件でしたが、市況を踏まえれば妥当な範囲だったと記憶しています。個人の属性や返済計画も無理のないケースでしたが、金融機関によって1,500万円も評価が異なることに私も驚いた事例です。

土地の評価で300万円以上の差が

一戸建てでも、300万円以上の差が出た物件もありました。東京都下の古家付き土地の取引です。駅からバスで15分程度、購入金額は3,550万円でした。建物は古く、土地の評価しかつかないだろうと覚悟はしていたものの、3,550万円満額で審査に出したところ3,200万円が限度と言われました。

この物件の買主さんは、古家を解体して新築する予定だったため、300万円以上も融資額が下がると資金計画が大きく狂います。別の金融機関に審査してもらったところ満額の融資が出たため、これも個人の属性や返済計画には問題がなく、土地の評価で差が出たという事例と言えるでしょう。

リフォームローンは満額おりないことも

これは特定の事例ではありませんが、昨今の審査状況を見ていると、リフォームローンは満額の融資がおりないケースもあるようです。リフォームローンを取り扱う金融機関は増えており、近年は2%を下回る金利で融資する金融機関も見られますが、金利が低い金融機関ほど評価が厳しい傾向にあります。

私が遭遇したケースには、800万円で審査を出したところ、300万円と言われたケースもありました。

低金利のリフォームローンを見つけて「これならリフォームに1,000万円かけられる!」と喜んでも、実際には希望借入額の半分も出ない、ということも起こり得るため注意が必要です。

5. 物件選びや審査の出し方で注意する点は?

現状の担保評価の仕組みに鑑みると、できる限り多額の融資を得るには “コツ”があります。

融資審査は複数の金融機関に

同じ属性、同じ物件だとしても、金融機関によって借入可能額は異なります。とある銀行で断られた、あるいは満額出してもらえなかったとしても、他の金融機関なら希望額を融資してくれる可能性があります。複数の金融機関に融資審査を出すことは、好条件の融資を獲得するうえでは非常に重要だと思います。

メガバンク、信用金庫、地方銀行など、金融機関の立ち位置によっても審査や評価方法の傾向は異なります。したがって、複数の金融機関に審査を出す際は、さまざまな金融機関を織り交ぜるとよいでしょう。

また、金融機関の「保証会社」にも着目することをおすすめします。保証会社によって審査や評価の傾向が異なるので、できれば保証会社が異なる金融機関に審査を出すのがよいと思います。

融資審査の申し込みはできる限り「同時」に

融資審査を出すときには、できる限り「同時」に出すことをおすすめします。1行に審査を申し込んで希望額が融資してもらえず、次の金融機関に打診する……ということを繰り返すと、個人の信用情報に照会記録が積み重なっていきます。信用情報とは、金融機関がアクセスできるクレジットやローンの返済に関する情報のことです。

信用情報への照会履歴が多いと「他行の審査に落ちた?」「他行で希望額を出してもらえなかった?」と勘ぐられる要因になりかねません。必ずしも不利に働くわけではありませんが、照会記録が多いのは決して好ましい状態とは言えないため、できる限り同時に複数の金融機関に審査を出すのがよいでしょう。

担保評価が落ちにくい物件を選ぶ

購入した物件を将来手放すときの金額や売りやすさを求めるのであれば、今の担保評価に加え、担保評価が落ちにくい物件を選ぶことが大切です。担保評価が落ちにくい物件とは、第1に立地のよさが優先されます。加えて、マンションであれば規模や建築時期も影響してきます。

将来的には物件の管理状態やリフォーム・リノベーションの状況なども担保評価に影響してくると考えられるため、できる限りよい状態のものを選び、なおかつ購入後も適切に維持・管理していくことが大切です。

6. 住宅ローンにおける「担保評価」の仕組みを知って、資金繰りを有利に進めよう

不動産の評価方法や傾向などはあるものの、担保評価は金融機関によって異なります。特に、立地やリフォーム状況をどう評価するかは金融機関次第のため、できる限り好条件の融資を受けるには、複数の金融機関に審査を出すことがポイントです。今後は管理や物件の状態が担保評価に影響する可能性が高いことから、購入後は健全に維持・管理していく努力も大切です。